Die globalen Aktienmärkte werden immer volatiler. Weitverbreitete Befürchtungen über steigende Zinssätze und höhere Inflationsraten, das Ende der fiskalpolitischen Anreize in vielen Regionen und geopolitische Spannungen setzen ihnen schwer zu. Eine Fokussierung auf die Bewertungen und Fundamentaldaten dürfte aktuell wichtiger sein als in den vergangenen Jahren, in denen die Märkte durch die reichlich vorhandene und wachsende Liquidität gestützt wurden.

Doch auch wenn sich das Umfeld an den Aktienmärkten geändert haben mag und künftig von stärkeren Schwankungen auszugehen ist, befinden wir uns noch lange nicht in einer Baisse. Baissen oder Bärenmärkte sind in der Regel dann gegeben, wenn ein breites Spektrum an Indizes gegenüber den jüngsten Höchstständen um 20 % oder mehr nachgibt. Zum Zeitpunkt der Erstellung dieses Berichts notiert der FTSE 100-Index mit 7.560 Punkten lediglich 1,5 % unterhalb seines im Januar 2020 erreichten präpandemischen Höchststands von 7.674 Punkten. In den USA liegt der S&P 500 hingegen bei 4.455 Punkten und damit 6,5 % unter seinem jüngsten Höchststand von 4.766 Punkten, der Ende Dezember 2021 markiert wurde. Wir befinden uns also nicht in den Klauen des Bären.

Als aktive Anleger haben wir keine Angst vor Volatilität. Vielmehr befinden wir uns in einer guten Position, um kurzfristigen Schocks an den Märkten die Stirn zu bieten und von längerfristigen Trends zu profitieren. Volatilität kann Chancen eröffnen, um Bewertungsdiskrepanzen zu nutzen, verborgene Schätze ausfindig zu machen oder bestehende Positionen in günstigen Momenten aufzustocken.

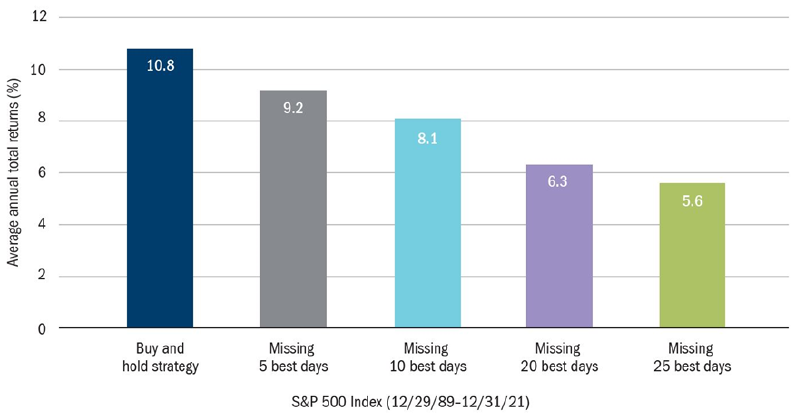

Alternative Ansätze stimmen wenig zuversichtlich. So ist das Market-Timing selten von Erfolg gekrönt, und das Abstoßen von Anlagen in volatilen Märkten kann sich als Fehler erweisen. Historisch folgten auf einige der schlimmsten kurzfristigen Marktfluktuationen und Verluste Zeiträume mit beträchtlicher Kurserholung (s. Abbildung 1).

Abbildung 1: Langfristige Anlagen besser als Market-Timing

Quelle: Columbia Management Investment Advisers, LLC und Bloomberg, Stand: 31. Dezember 2021

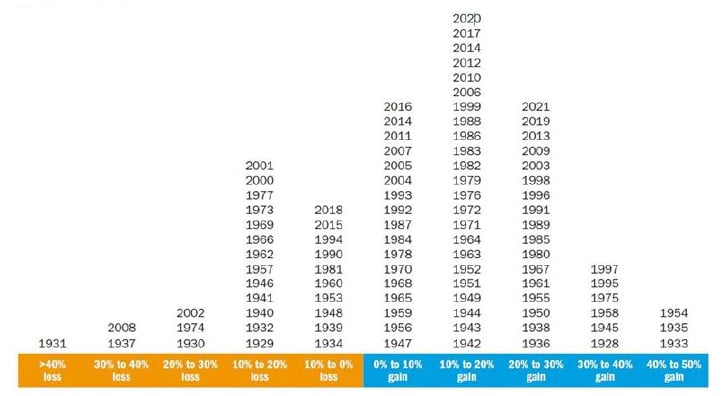

In der Vergangenheit gab es zahlreiche dramatische Marktschwankungen. Für Anleger, die sich einem langfristigen Ansatz verschrieben haben, ergeben sich jedoch in der Regel starke Vorteile. So weist der S&P 500 Index im Durchschnitt eine Rendite von 10 % auf, kann aber bisweilen in einem gewissen Jahr starken Schwankungen ausgesetzt sein (s. Abbildung 2).

Abbildung 2: Jährliche Renditen des S&P 500 Index, 1. Januar 1928 bis 31. Dezember 2021

Quelle: Columbia Management Investment Advisers, LLC und FactSet, Februar 2022

Wie in meiner Einschätzung in Global Perspective im Dezember 2021 dargelegt1, stehen wir, ob es uns nun gefällt oder nicht, vor Veränderungen. In dieser Welt der wirtschaftlichen Wiederherstellung, der wir nun entgegensehen, müssen Märkte und Anleger die Auswirkungen einer geringeren fiskalischen Unterstützung berücksichtigen. Die zunehmende Liquiditätsflut infolge der weltweit betriebenen quantitativen Lockerung (QE), von der alle Anlageklassen in der einen oder anderen Form profitiert haben, lässt mittlerweile nach. Angesichts dessen ist es nun sinnvoll, innerhalb der und zwischen den Anlageklassen zu differenzieren.

Längerfristig orientierte Anleger wissen, dass das, was sich kurzfristig wie ein „Sturm“ anfühlen kann, nach einigen Jahren möglicherweise einen Großteil seiner Intensität verloren hat. Entsprechend ist es in einem derart volatilen Umfeld angebracht, sich wieder auf die alten Anlagetugenden zu besinnen.

Wir legen indes Wert auf gewisse Stabilitätsanker. Trotz der jüngsten Verlautbarungen der US-Notenbank (Federal Reserve) und der unerwartet hohen Inflationsdaten aus einigen Industrieländern glauben wir weiterhin, dass anhaltende strukturelle Trends und eine Rückkehr zur Normalität, etwa durch den Wiederaufbau von Lieferketten, der Inflation Einhalt gebieten werden.

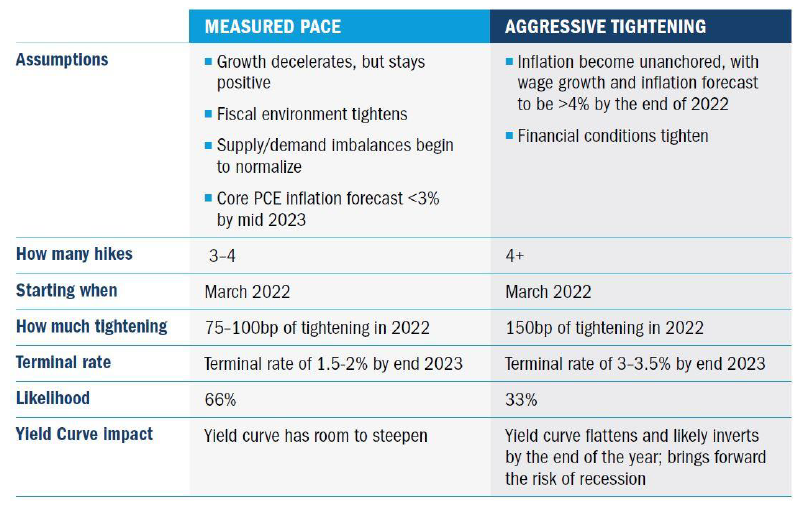

Was die Fed anbelangt, so sind künftige Zinserhöhungen sicher. Die große Frage lautet stattdessen, wie markant die geldpolitische Straffung ausfallen wird. Die Fed kann diesbezüglich zwei Pfade beschreiten: entweder eine gemäßigtere oder eine aggressivere Vorgehensweise (s. Abbildung 3). Welchen Weg sie wählt, wird größtenteils von ihrer Bewertung der Inflationsrisiken und davon abhängen, wie robust sich die Beschäftigtenzahlen ausnehmen. Allerdings geht man am Markt von einem gewissen Maß an restriktiver Geldpolitik aus, und während die hartnäckig höhere Inflation Erwartungen auf eine aggressivere Straffung lautwerden ließ, dürfte im späteren Jahresverlauf die Teuerungsrate wieder nachlassen, wodurch die gegenwärtige Einschätzung wieder in Frage gestellt wird.

Abbildung 3: die zwei wahrscheinlichsten Szenarios für Zinserhöhungen durch die Fed in diesem Jahr

Quelle: Columbia Management Investment Advisers, LLC, Februar 2022

Das Marktumfeld

Sobald die Märkte und Volkswirtschaften zwischen pandemiebedingten Lockdowns wieder öffneten, verzeichneten zyklisch orientierte „Value-Aktien“ eine Erholung. Seither hat der veränderte Verlauf der Renditekurve im Hinblick auf die Spitzenreiter am Markt zu einem gemischteren Szenario geführt. In der Regel kommt es zu derlei markanten Umschichtungen auf qualitativ minderwertigere Titel, wenn sich die Stimmung unter den Anlegern ändert. Unser Ansatz bedeutet indes, dass wir uns von kurzfristigen Rotationen bezogen auf den Anlagestil nicht ablenken lassen. In der Vergangenheit erhalten bei einer sich verschlechternden Anlegerstimmung Value-Titel in der Regel einen Vorsprung, wohingegen Qualitätstitel bald darauf nachziehen.

Darüber hinaus zählt Erfahrung. Umschichtungen nach Anlagestilen sind nichts Neues. In den meisten Anlagezyklen werden Qualitäts-, Wachstums- oder Value-Aktien irgendwann über einen gewissen Zeitraum bevorzugt, da die Anleger je nach relativer Performance oder Ausblick zwischen den einzelnen Stilen zu wechseln beabsichtigen.

Unseres Erachtens werden 2022 genau die Anlagewerte profitieren, in die Columbia Threadneedle Investments für gewöhnlich investiert: Vermögenswerte mit langer Duration sowie Unternehmen mit dauerhaftem Wachstum, deren Kurse kontinuierlich zulegen, da sie alle Eigenschaften aufweisen, auf die wir Wert legen: nachhaltige Renditen aufgrund ihres beträchtlichen wirtschaftlichen Wallgrabens („Economic Moat“), ein solides Abschneiden im Hinblick auf ESG-Faktoren („Environmental, Social and Governance“, „Umwelt, Soziales und Unternehmensführung“) sowie einen nachhaltigen Wettbewerbsvorteil. Unsere Portfolios sollen durchaus einige Risiken aufweisen, aber es sollen kontrollierte Risiken sein.

Außerdem müssen wir als Anleger unbedingt darauf achten, Value-Fallen zu vermeiden, auch wenn Value-Strategien von Zeit zu Zeit attraktiv erscheinen. Während also die politischen Risiken eindeutig gestiegen sind, insbesondere aufgrund der Konfrontation zwischen Russland und der Ukraine, würden wir nach wie vor einen Ansatz bevorzugen, bei dem wir uns auf qualitativ hochwertige Unternehmen konzentrieren, die beständig hohe Kapitalrenditen und ein robustes Gewinnwachstum vorweisen können.

Als aktive Fondsmanager sind wir gut aufgestellt, um in dieser sich wandelnden Welt erfolgreich zu agieren. Unsere Expertise und unsere Kultur der Zusammenarbeit sowie unser Fokus auf Research-Intensität ermöglichen es uns, langfristig attraktive Renditen zu erwirtschaften. An diesem Ansatz wird sich auch 2022 nichts ändern.