Global Investment Solutions

Der Weg zu passgenauen Lösungen

Gründe für die Partnerschaft mit uns

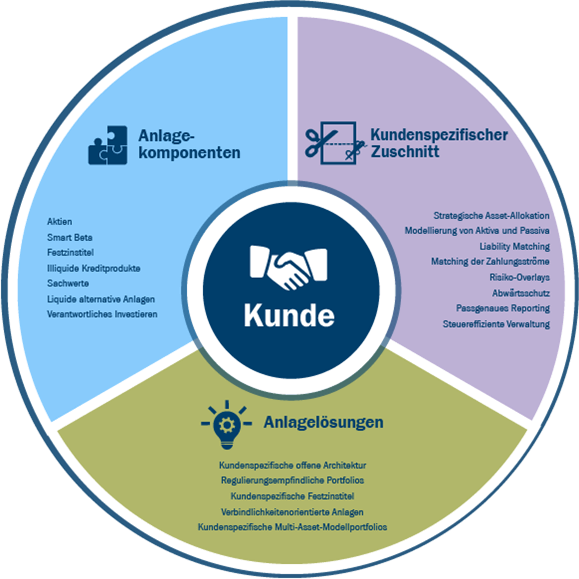

Unser Angebot an passgenauen Lösungen

¹ Quelle: Columbia Threadneedle Investments, Stand 31 July 2019.

² Quelle: Columbia Threadneedle Investments, Stand 30 June 2019.

Erfahren Sie mehr

Versicherungslösungen

Treuhandverwaltung / OCIO

Manager-Research und -Auswahl

Aktuelle Lösungen

Erfahren Sie mehr über die Anlagelösungen, die wir für unsere Kunden entwickelt haben.

Columbia Threadneedle Investments entwickelte gemeinsam mit einem globalen Finanzdienstleistungsunternehmen über eine der Lebensversicherungstöchter eine innovative, neue Multi-Asset-Lösung für italienische Kleinanleger.

Von vorneherein war mit Blick auf die Risikolimits und Renditeziele klar, dass für den Portfolioaufbau ein dynamischer Ansatz nötig ist. Doch die beste Lösung wurde erst nach mehreren iterativen Entwicklungsprozessen mit Kundeneinbindung gefunden. Auf diese Weise konnte der Kunde den besten Kompromiss zwischen den gewünschten Merkmalen identifizieren, und unser Team für Global Investment Solutions konnte das Angebot ganz genau auf den Kundenbedarf abstimmen.

Die kollaborative Einbindung begann mit einem offenen Dialog zwischen dem Kunden und unseren Entwicklern kundenorientierter Anlagelösungen: Unsere ersten Erkenntnisse legten nahe, dass unser „High Conviction“-Multi-Asset-Modell am besten geeignet war. Dieser Ansatz beinhaltet einen dynamischen Prozess für den Portfolioaufbau, bei dem Multi-Asset-Anlagen und Fähigkeiten zur Manager-Auswahl kombiniert werden und dessen Schwerpunkt auf der Erzielung risikobereinigter Renditen mit breit diversifizierten Portfolios liegt, die nur die gewünschten Allokationen enthalten. Zusätzlich stellten wir einen risikobasierten Allokationsprozess vor. Beide haben eine gemeinsame Philosophie für den Portfolioaufbau, doch letztlich wurde der Ansatz der Asset-Allokation mit dynamischer Rendite dem Kundenbedarf am besten gerecht.

Neben der Bestimmung und Entwicklung der richtigen Strategie erörterten wir auch mehrere Ansätze zur Zielerreichung – von einer Allokation mithilfe eines bestehenden, aktiv verwalteten Multi-Asset-Fonds bis hin zu einer Allokation unter Einsatz passiver Fonds. Die letztlich vereinbarte Struktur beinhaltet eine Allokation in eine Reihe von Single- und Multi-Asset-Fonds von Columbia Threadneedle als Basiskomponenten. Die Strategie wird dem Kunden als Modell-Portfolio bereitgestellt. Sie wird durch einen Anlageausschuss in unserem Unternehmen gesteuert, und die Portfolio-Allokationen werden direkt vom Kunden verwaltet.

Die interaktiven Dialoge mit dem Kunden waren entscheidend, um sicherzustellen, dass das endgültige Portfolio mit den zahlreichen Zielen (Risiko, Rendite, Transparenz, Reporting, Marketing usw.) in Einklang steht. Die Zusammenarbeit mehrerer Bereiche bei Columbia Threadneedle (Asset-Allokation, Entwicklung von Lösungen, Reporting, Vertrieb) spiegelte die Zusammenarbeit zwischen uns und dem Kunden wider.

Ein US-Gesundheitsdienstleister wollte die Verwaltung seiner leistungsorientierten (Cash-Balance-)Pläne verbessern. Er suchte einen Partner, der eine End-to-End-Lösung von der Portfolio-Entwicklung bis hin zu Implementierung und Reporting bereitstellen sollte.

Unsere erste Prüfung ergab rasch, dass ein traditioneller Duration-Matching-Ansatz ungeeignet war und eine Multi-Asset-Allokation der Vielzahl der Kundenziele besser entsprach. Auf Basis unserer Kapitalmarktannahmen entwickelten wir eine Reihe strategischer, auf verschiedene Renditen abzielender Asset-Allokationen. Die Portfolios beinhalteten neben globalen Aktien und globalen Festzinstiteln auch alternative Anlagen, wobei die Festzinsallokation die geforderte Laufzeitkongruenz aufwies.

Zum Aufbau und zur Implementierung dieser laufzeit- und objektorientierten Portfolios war die Expertise unseres Teams für Manager-Auswahl erforderlich, um Lösungen mit offener Architektur bereitzustellen. Daher nutzten wir für den Aufbau von Portfolios die am besten geeigneten internen und externen Verwalter als Basiskomponenten für jede Anlageklasse und trugen hierbei den Anforderungen des Kunden Rechnung. Diese Mischung spiegelte das Zusammenspiel zwischen den Positionierungen der Verwalter wider. Hierbei kam auch unser rigoroser Ansatz für Manager-Research und -Auswahl zum Einsatz. Die laufende Implementierung und Überprüfung des Portfolios wird mittels eines kundenspezifischen, ergebnisorientierten und auf den Kundenbedarf zugeschnittenen Reportings durch unser Team für Manager-Auswahl sichergestellt.

Columbia Threadneedle hat mehrere strategische Partnerschaften mit Versicherungsgesellschaften. Bei den von uns erbrachten Leistungen ist eine regelmäßige Überprüfung der strategischen Asset-Allokation (SAA) zahlreicher Portfolios notwendig – ganz gleich, ob es sich um fondsgebundene Fonds, Portfolios mit Gewinnbeteiligung oder Bilanz-Aktiva handelt.

Diese SAA-Überprüfungen beinhalten eine große Bandbreite an Aspekten und ein hohes Maß an Kundenmitwirkung. Die regulatorischen Kapitalvorgaben und die Aktiva-Passiva-Steuerung müssen parallel zu den Risiko- und Rendite-Einschätzungen (Kapitalmarktannahmen) für die jeweiligen Anlageklassen betrachtet werden. Nach der Erstellung eines ersten Vorschlags binden wir den Kunden ein und beginnen einen iterativen Prozess, bei dem wir jede Rückmeldung erörtern, hinterfragen und implementieren, um weitere oder sich ändernde Anforderungen des Kunden zu erfassen.

In einem aktuellen Fall überprüften wir die Palette der Fonds mit Gewinnbeteiligung eines Kunden. Traditionell machten inländische Vermögenswerte bei dem Kunden einen hohen Anteil aus und waren ursächlich für 75-90 % des Portfoliorisikos. Der Kunde wünschte eine Diversifizierung bei Beachtung der strengen regulatorischen Kapitalvorgaben. Die fertigen Lösungen waren sowohl in der Aktien- als auch der Festzinskomponente der Portfolios stärker global diversifiziert, wobei die Kapitalvorgaben im Wesentlichen unverändert blieben. Der iterative Prozess bezog auch Rückmeldungen und Sichtweisen des Kunden und der Portfoliomanager an jedem Markt ein. Hierbei wurden die angestrebten Verbesserungen der vereinbarten quantitativen Kennzahlen beibehalten.

Unser Team

Stuart Jarvis kam 2019 zu Columbia Threadneedle Investments und arbeitet als Quantitative Research Director im Team der Global Investment Solutions. Sein Schwerpunkt liegt auf der Entwicklung kundenspezifischer Anlagelösungen. Er nutzt die Anlageverwaltungsexpertise des Unternehmens und die Fähigkeiten im Multi-Manager-Research.

Vor Columbia Threadneedle war Stuart Jarvis beim BlackRock Investment Institute im Research-Team für Portfolioaufbau tätig und verantwortete die Entwicklung der Kernprinzipien und Ideen, auf denen der BlackRock-Ansatz für das Portfoliodesign basiert, wie z. B. Kapitalmarktannahmen und Optimierungstools. Zuvor war er 12 Jahre im Bereich Lösungen von BlackRock tätig und arbeitete mit einer Vielzahl von Kunden am Aufbau ihrer Portfolios, um unter Berücksichtigung von Verbindlichkeiten, Kapitalvorgaben und Bedingungen an den Anlagemärkten ihrem Anlagebedarf gerecht zu werden. Davor war Stuart Jarvis als Berater im Pensionsbereich bei Hewitt Bacon & Woodrow tätig.

Stuart Jarvis führt einen Master-Abschluss in Mathematik der Cambridge University und einen Doktor in Mathematik der Oxford University. Überdies ist er Mitglied im Berufsverband „Institute of Actuaries“.

David Weiss ist Vice President und Head of Sub-Advisory Management bei Columbia Threadneedle Investments. In seiner Rolle leitet er das Team, das für die Auswahl und Beaufsichtigung einer Multi-Manager-Plattform mit mehr als 35 externen Anlageverwaltern verantwortlich ist. David Weiss kam 2015 zu Columbia Threadneedle. Er besitzt 16 Jahre Erfahrung in der Anlageverwaltung und arbeitete zuvor bei Lincoln Financial Group, wo er als Portfoliomanager und CIO von Lincoln Investment Advisors Corp (LIAC) arbeitete. Bei seiner vorherigen Tätigkeit verantwortete David Weiss für die firmeneigene Fondsfamilie von Lincoln die Bereiche Manager-Research, Portfolioverwaltung und Gesamtanlagestrategie. Hierzu gehörte auch die Co-Verwaltung der risikogesteuerten Fonds von Lincoln. David Weiss führt einen B.S. in Management des Plymouth State College und einen MBA der Boston University Graduate School of Management. Überdies ist er als Chartered Financial Analyst® qualifiziert.

Lorenzo Garcia verantwortet (vom Standort London aus) die Entwicklung und das Wachstum der Sparte Anlagelösungen in den Regionen EMEA und APAC. Zudem verantwortet er für Investment Solutions weltweit die Bereiche Portfolioaufbau und Research. In seiner Rolle unterstützt Lorenzo Garcia die Anlagefähigkeiten und -expertise des Unternehmens, um dem Anlagebedarf unserer Kunden gerecht zu werden. Hierbei leitet er die Entwicklung und Implementierung von Lösungen und arbeitet zur Erstellung kundenorientierter Produkte eng mit unseren globalen Anlage- und Vertriebsteams zusammen.

Zu Columbia Threadneedle kam Lorenzo Garcia nach mehr als 12 Jahren bei BlackRock Investment Managers, wo er zuletzt als Head of EMEA Institutional and Retail Portfolio Management, ETF and Index Investments tätig war und über 370 Milliarden Pfund in 170 Portfolios verwaltete. Zuvor leitete Lorenzo Garcia bei BlackRock das Team für Multi-Asset-Risiko- und quantitative Analyse für die Regionen EMEA und APAC und verantwortete die Überwachung internationaler Mandate für Multi-Asset- und Kundenlösungen. Hierbei arbeitete er beim Portfolioaufbau sowie bei der Risikoanalyse und -beratung umfassend mit Kunden zusammen.

Lorenzo Garcia führt einen BA (mit Auszeichnung) in Business Management and Administration der Universität Murcia, Spanien, sowie einen Abschluss in International Business des University College of Dublin, Irland. Er ist zudem als Chartered Financial Analyst und im Bereich Financial Risk Management durch die Global Association of Risk Professionals qualifiziert.

William Landes ist Head of Alternatives bei Columbia Threadneedle Investments und wechselte 2014 in die Unternehmensgruppe Columbia Threadneedle Investments. Zwischen 2008 und 2014 war er Chief Investment Officer der Multi-Asset-Sparte bei Gottex Fund Management. Von 2004 bis 2008 war er Chief Executive Officer der 2100 Capital Group. Dr. Landes begann seine Investment-Laufbahn bei Putnam Investments und war dort als Chief Investment Officer für die globale Vermögensallokation, globale Währungen und quantitative Aktienstrategien zuständig. Darüber hinaus leitete er das globale Investment-Research des Unternehmens. Er ist seit 1985 in der Vermögensverwaltungsbranche aktiv. An der University of Findlay erwarb er einen B.Sc. in Volkswirtschaftslehre und an der University of Cincinnati einen Ph.D. in Finanzwesen.