Der Wahlzyklus wird kurzfristig zu höherer Volatilität führen, dürfte aber unserer Ansicht nach die langfristigen Durchschnittskurse kaum beeinflussen

US-Präsidentschaftswahlkämpfe sind immer hitzig, aber in diesem Jahr scheint die Nation besonders gespalten zu sein. Der Graben zwischen den US-Parteien ist extrem tief und die Unterschiede zwischen Donald Trump und Joe Biden im Hinblick auf ihre politischen Ansätze, ihre Persönlichkeit und ihr Verhalten könnten kaum größer sein. Die aufgeladene Rhetorik könnte die Unsicherheit und die Ängste der Anleger vor dem Wahltag schüren. Ein jüngster Beweis für diese Ängste war die Reaktion des Marktes auf die Nachricht über den positiven Covid-19-Test von Präsident Trump.

Doch was bedeutet die Wahl wirklich für die Wirtschaft, die Märkte und die Anleger? Meines Erachtens nehmen die Volatilität und die Ängste im Vorfeld von Wahlen deutlich zu, während es dann im Anschluss an die Wahl kaum zu Auswirkungen auf die breite Wirtschaft und die Finanzmärkte kommt. Eine Hauptursache für diese vorübergehende Volatilität sind die Reden der Politiker über die von ihnen geplanten politischen Maßnahmen und Programme, die sie dann jedoch nur selten auch wirklich in vollem Umfang umsetzen können. Auf lange Sicht wird die Richtung der Märkte und der Wirtschaft von tatsächlichen Ereignissen bestimmt. In dieser Hinsicht ist eine einzige Wahl für unsere langfristigen Prognosen nahezu irrelevant.

Selbst wenn ein anderer US-Präsident das Amt antritt, so führt dies doch nur selten zu wesentlichen und grundlegenden Änderungen der Funktionsweise der US-Wirtschaft. Dies gilt sogar bei einem Wechsel von einem konservativen zu einem liberalen Präsidenten oder umgekehrt. Anleger machten sich größere Sorgen über radikale Veränderungen, als sich bei den Vorwahlen der Demokraten Kandidaten wie Elizabeth Warren oder Bernie Sanders an die Spitze zu setzen schienen. Wir weisen allerdings darauf hin, dass wir noch nicht wissen, welche Rolle sie bei der zukünftigen politischen Gestaltung noch haben könnten. In einigen wichtigen Kategorien gibt es kaum Unterschiede zwischen den beiden großen Parteien.

Es ist nicht wahr, dass die Republikaner eine konservative Haushaltspolitik betreiben und die Demokraten Verschwender sind – beide Parteien geben das Geld mit vollen Händen aus, als ob es morgen verboten würde. Natürlich gibt es Unterschiede bei den Steuereinnahmequellen und der Entscheidung, wofür das Geld ausgegeben wird. Der Gesamtbetrag, der in die Wirtschaft fließt, dürfte jedoch meines Erachtens bei beiden großen Parteien in etwa gleich sein.

Im Hinblick auf die allgemeine Marktperformance haben wir sowohl unter republikanischen als auch unter demokratischen US-Präsidenten eine gute Marktentwicklung gesehen. Tatsächlich waren die Marktrenditen seit der Amtszeit von Präsident Truman direkt nach dem 2. Weltkrieg nur unter Richard Nixon und George W. Bush negativ. Die Reaktion des Marktes auf diese Präsidenten hatte weniger mit ihrer Wirtschaftspolitik zu tun. Die Ursachen waren vielmehr der Watergate-Skandal Anfang der 1970er-Jahre und die Terroranschläge vom 11. September 2001.

Dieses Jahr muss jedoch auch die Möglichkeit eines verzögerten Wahlergebnisses oder einer umstrittenen Wahl in Betracht gezogen werden. Wenn einer der beiden Kandidaten einen deutlichen Vorsprung hat, dann wird das Wahlergebnis unserer Einschätzung nach kaum anzufechten sein. Man muss unterscheiden zwischen der generellen Anfechtung des Ergebnisses der Stimmenauszählung oder der konkreten Einbeziehung von per Briefwahl abgegebenen Stimmen einerseits und der offenen Weigerung, das Amt an den Nachfolger zu übergeben oder eine Niederlage einzugestehen andererseits. Ersteres ist durchaus wahrscheinlich, denn eine offizielle Bestätigung des Wahlergebnisses könnte durch Anfechtungsklagen verzögert werden. Dies dürfte dann zu Unsicherheit führen. Die Preise für Indexoptionen, die nach dem Wahltag fällig werden, deuten darauf hin, dass Aktieninvestoren mit einer aufgrund dieser Unsicherheit erhöhten Volatilität rechnen. Diese Bedingungen sind zwar nicht ideal, sind aber auch nicht neu und die US-Verfassung sieht für den Fall eines uneindeutigen Wahlergebnisses entsprechende Maßnahmen vor.

Ich will damit sagen, dass es zur Lösung aller Probleme, die von verschiedenen Seiten für die Zeit vor, während und nach dieser Wahl prognostiziert werden, Mittel und Wege gibt. Wenn in der Vergangenheit Wahlergebnisse erst verspätet feststanden oder infrage gestellt wurden, dann hat dies nicht zu massiven politischen – oder wirtschaftlichen – Verwerfungen geführt.

Aber auch wenn wir die Auffassung vertreten, dass diese Präsidentschaftswahl die allgemeine Richtung der Märkte kaum beeinflussen dürfte, so wird sie doch kurzfristig Unsicherheit wecken. Diese könnte sich sehr wohl auf Branchengruppen und einzelne Unternehmen auswirken. Darüber hinaus sollten Anleger unseres Erachtens einige Punkte beachten und einige Maßnahmen ergreifen.

Auswertung der möglichen folgen

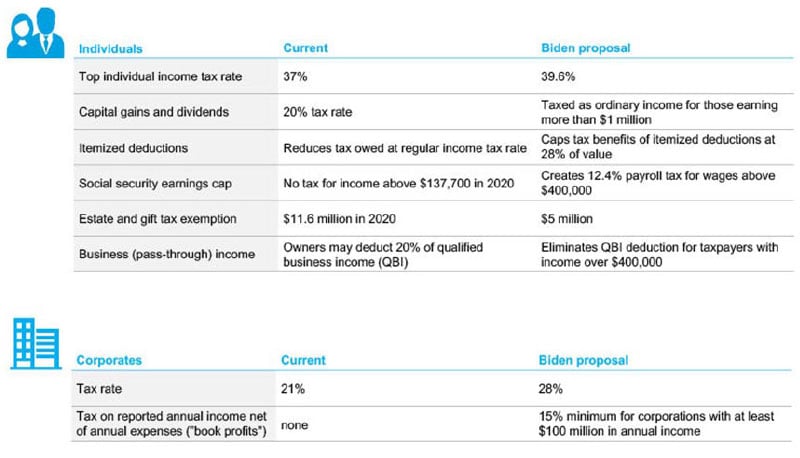

Geht man davon aus, dass Joe Biden die Wahl für sich entscheiden kann, dann muss man analysieren, welche Steuergesetze er erlassen will, denn diese sind ein zentrales Element seines Wahlprogramms (Abbildung 1). Sein Plan, die Steuererleichterungen von Präsident Trump zurückzunehmen, Einnahmen ab einer bestimmten Höhe anders zu besteuern und Kapitalgewinne zu den üblichen Einkommenssteuersätzen zu besteuern, dürfte vor der Wahl zu erheblichen steuerbedingten Transaktionen führen. Je überzeugter man ist, dass Joe Biden gewinnen wird, desto mehr sollte man sich darauf vorbereiten, Anlagegewinne schon 2020 und nicht erst 2021 zu realisieren, denn dann könnten höhere Steuern auf diese Gewinne anfallen. Abhängig von den Regelungen könnte es vorteilhafter sein, Verluste erst 2021 geltend zu machen, anstatt sie automatisch 2020 mit Gewinnen zu verrechnen.

Quelle: Columbia Threadneedle Investments, 1. Oktober 2020

In der zweiten Jahreshälfte nehmen die Verlustverrechnung mit Gewinnen („Tax Loss Harvesting“) und die Realisierung von Kapitalgewinnen in den USA traditionell immer zu, doch dieses Jahr dürften diese Möglichkeiten zur Steueroptimierung besonders stark genutzt werden. Dies könnte sich dann auf die Sektoren auswirken, in denen die Gewinne am höchsten ausgefallen sind, beispielsweise auf den Technologiesektor. Unserer Ansicht nach sind dies jedoch nur Volatilitätsfaktoren, nicht die Vorboten wirklich dramatischer Verschiebungen. Sie führen nicht notwendigerweise zu erheblichen langfristigen Änderungen der Richtung oder des grundlegenden Zustands dieses bestimmten Sektors oder anderer Sektoren, die ebenfalls betroffen sein könnten.

Die mögliche neue Steuerstruktur wird sich auch auf Unternehmen auswirken. Sollten die Pläne von Joe Biden Wirklichkeit werden, dann dürften die Gewinne je Aktie unseren Schätzungen zufolge um durchschnittlich etwa 5 % sinken, allerdings werden die Rückgänge von Sektor zu Sektor unterschiedlich hoch sein. Unter „normaleren“ Umständen könnte man sagen, dass dies ja nicht so schlimm ist. Allerdings leidet die Wirtschaft ohnehin schon unter den Folgen von Covid-19 und die Gewinne sind gegenüber 2019 massiv eingebrochen. Wir sollten daher die Gesamtauswirkung auf die Unternehmensgewinne genau beobachten. Diese Erwartungen könnten zu Umschichtungen am Markt führen, wir rechnen aber nicht mit einem breit angelegten Zusammenbruch.

Man darf auch nicht vergessen, dass die Steuerpläne, die Joe Biden im Rahmen seines Wahlkampfs präsentiert, nicht notwendigerweise dann auch tatsächlich umgesetzt werden. Im aktuellen Umfeld kann es durchaus sein, dass es kurzfristig nicht zu umfassenden steuerrechtlichen Änderungen kommt, insbesondere, da das Land nach wie vor mit den Folgen der Pandemie zu kämpfen hat.

Politische Veränderungen werden zudem für einige Sektoren positiv, für andere hingegen negativ sein. Die Bereiche Energie, Finanzdienstleistungen und Gesundheit dürften unter Druck geraten. Das Gesundheitswesen ist dabei ein interessanter Sektor: Die mögliche Ausweitung von Medicare und Medicaid könnte von Vorteil für den Teilsektor Krankenhäuser sein, wohingegen Preisbeschränkungen eine Belastung für den Pharmasektor darstellen könnten. Andere Sektoren wie Energie und Finanzen werden wahrscheinlich die Auswirkungen zunehmender Regulierung spüren, denn Regulierung bedeutet Kosten für Unternehmen. Regulierung kann die Sicherheit von Produkten und Arbeitsplätzen verbessern oder zum Umweltschutz beitragen. Auf jeden Fall erhöht sie jedoch die Ausgaben von Unternehmen und könnte kleinere Unternehmen stärker belasten als große, die über die erforderlichen Ressourcen verfügen, um die zusätzlichen Anforderungen erfüllen zu können. Höhere Unternehmensausgaben implizieren potenziell niedrigere Erträge für Aktionäre. Bei Anlageentscheidungen wird es also in hohem Maße auf die Einzeltitel- und die Sektorauswahl ankommen und weniger auf die Gesamtrichtung des Marktes.

Der Handel ist ein weiterer wichtiger Unternehmens- und Wirtschaftsfaktor und hier könnte der Wahlausgang durchaus Auswirkungen haben. Letztlich entscheidet der US-Kongress über Handelsabkommen, aber in vielen Fällen kann der US-Präsident Verhandlungen führen und Zölle und Abgaben festlegen. Der US-Präsident spielt in erster Linie eine diplomatische Rolle – und hier kommen die persönlichen Charaktere von Donald Trump und Joe Biden ins Spiel. Ich bin der Ansicht, dass die Regierung von Präsident Trump viele legitime Ziele und Bedenken hinsichtlich der US-Handelspolitik hat, aber der Verhandlungsstil von Donald Trump hat zusätzliche Spannungen geschaffen, insbesondere in den Beziehungen zu China. Ein anderer Ansatz könnte dazu beitragen, produktivere globale Beziehungen aufzubauen, auch wenn sich die Handelsinitiativen und -ziele in ihrem Kern nicht wirklich von den bisherigen unterscheiden.

Der covid-19-faktor: verstärkung der politischen unsicherheit durch wirtschaftliche unsicherheit

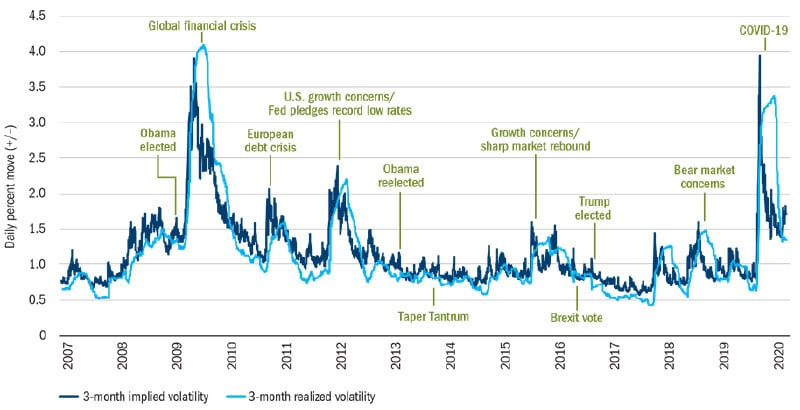

Ich habe gesagt, dass Wahlzyklen in der Regel das Verhalten der Märkte insgesamt nicht übermäßig stark beeinflussen. Diese Wahl bildet da in vielerlei Hinsicht keine Ausnahme. Aber in einem Punkt könnte sie sich dennoch von früheren Wahlen unterscheiden: Sie findet in einer Zeit einer weltweiten Pandemie statt, die die normale Wirtschaftstätigkeit praktisch zum Erliegen gebracht hat. Die wahlbedingte kurzfristige Volatilität und die strukturellen pandemiebedingten Marktauswirkungen verstärken sich gegenseitig und wir durchleben eine der bisher längsten Phasen einer anhaltend hohen Volatilität (Abbildung 2).

Quelle: Columbia Threadneedle Investments, 30. September 2020. Die implizite Volatilität ist ein Maß für die vom Markt erwarteten jährlichen Veränderungen des Kurses der zugrunde liegenden Wertpapiere. Die realisierte Volatilität ist ein historisches Maß für die tatsächliche Volatilität, basierend auf den Daten der jeweils vergangenen drei Monate.

Hier könnte das Versprechen weiterer fiskalpolitischer Unterstützungsmaßnahmen einen realen Unterschied bewirken. Stellen Sie sich die derzeitige Gesundheitskrise als breiten Graben vor. Auf der anderen Seite des Grabens ist alles in Ordnung, dort haben die Wirtschaft, die Märkte und die Unternehmen ihre Tätigkeit wiederaufgenommen. Aber wir müssen erst auf diese andere Seite kommen, ohne hineinzufallen. Kurzfristige Konjunkturanreize sind die Brücke über diesen Graben und je länger sie fortgeführt werden, desto wahrscheinlicher ist es, dass der Abgrund, also die derzeit schlechte wirtschaftliche Lage, überwunden werden kann. Genau hier könnte die Zusammensetzung des Repräsentantenhauses und des Senats einen erheblichen Unterschied ausmachen.

Bei den ersten Konjunkturanreizen war eine massive gemeinsame Anstrengung beider Parteien zu beobachten, dem folgte jedoch ein wahlbedingt stärkeres parteipolitisches Taktieren, das die fortgesetzte Unterstützung scheitern ließ. Wenn die Wahl erst einmal hinter uns liegt, dann müssen die politischen Entscheidungsträger unbedingt wieder über Programme verhandeln, die die Privatpersonen, Unternehmen und Kommunen unterstützen können, die am stärksten von den Einschränkungen aufgrund von Covid-19 betroffen sind. In der ersten Phase kam es vor allem auf Geschwindigkeit an, die Unterstützung wurde aber zu sehr nach dem Gießkannenprinzip gewährt. In der zweiten Runde muss die Unterstützung viel zielgenauer geleistet werden, aber Unterstützung ist nach wie vor dringend nötig, wenn eine robuste Erholung einsetzen soll.

Die wirtschaft und die märkte werden sich weiterbewegen

In den kommenden Wochen werden die Sorgen rund um die US-Präsidentschaftswahl zweifellos zunehmen und die Stimmen, die die Unsicherheit und die Volatilität anfachen, werden immer lauter werden. Die Gefühle kochen auf beiden Seiten des politischen Grabens hoch und die Auseinandersetzungen um die Besetzung des frei gewordenen Sitzes im Supreme Court, dem Obersten Gerichtshof der USA, wird die Gemüter noch zusätzlich erhitzen. Anleger müssen die reflexartige Neigung zu emotionalen Reaktionen überwinden: Vor und nach der Wahl werden die Volatilität und die Unsicherheit zwar hoch sein, aber die Wirtschaft und die Märkte werden auch das hinter sich lassen. Wenn ein Kiesel in einen Teich fällt, dann spritzt das Wasser zuerst in die Höhe, beruhigt sich dann aber auch rasch wieder.